Как узнать свою кредитную историю: инструкция + способы проверить КИ бесплатно по фамилии через Интернет (онлайн)

Приветствуем читателей онлайн-журнала «RichPro.ru»! Сегодня поговорим о кредитной истории — что это такое, как можно узнать и проверить свою кредитную историю бесплатно по фамилии (или паспорту) через Интернет, где лучше заказать и посмотреть КИ в режиме online 🖥.

После прочтения статьи вы также узнаете:

- почему необходимо знать собственную кредитную историю;

- можно ли только по паспорту проверить свою КИ сразу во всех базах;

- как быстро получить отчёт о кредитной истории в Интернете из БКИ.

В конце публикации мы традиционно отвечаем на самые популярные вопросы по теме.

Итак, мы начинаем!

О том, что такое кредитная история, как узнать (проверить) свою кредитную историю бесплатно по фамилии через Интернет и где можно посмотреть КИ онлайн по паспорту 📕 — читайте в нашем выпуске

1. Что такое кредитная история и зачем она нужна 📄 — полный обзор понятия

Начнем с определения кредитной истории.

Кредитная история – это информация о заёмщике (конкретном человеке или компании), характеризующая исполнение обязательств по возврату денег, полученных в долг у банка, МФО и прочих организаций.

В большинстве случаев кредитная история (КИ) используется финансовыми организациями при принятии решения о возможности выдачи очередного займа.

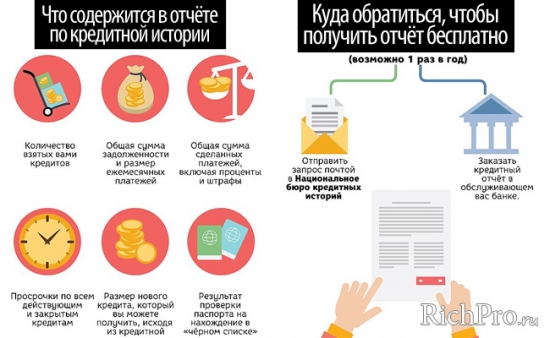

Какая информация содержится в кредитной истории заёмщика и где можно получить свою КИ (бесплатно и платно)

По своей сути КИ представляет собой документ, который включает 3 раздела.

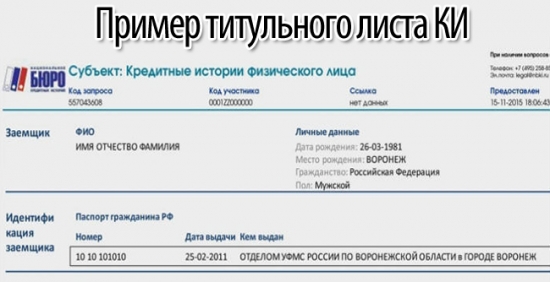

Раздел 1. Титульная часть

Титульный раздел включает основную информацию о заёмщике, а также сокращённые сведения о его кредитах.

Образец титульной части кредитной истории физического лица

Здесь содержатся следующие сведения:

- Личная информация о заёмщике. К ней относятся фамилия, имя и отчество, а также дата и место рождения;

- Идентификационные данные – адрес регистрации и жительства, а также телефоны;

- Сводные данные – количество займов, как своевременно оплачиваемых, так и просроченных, размер задолженности на данный момент, текущее состояние расчётов.

Титульный раздел также содержит сведения о том, какое количество запросов относительно кредитной репутации было подано. Чаще всего репутацией заёмщика интересуются банки при подаче заявки на займ или рефинансирование кредита.

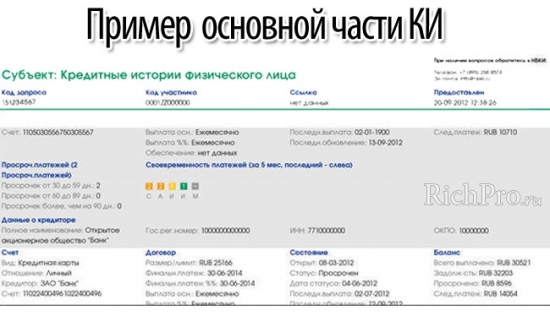

Раздел 2. Основная часть

Основная часть содержит подробную расшифровку финансовых транзакций. Этот раздел включает информацию об оформленных кредитах и порядке их обслуживания.

Основная часть кредитной истории заёмщика

Основная часть отчёта содержит следующие сведения:

- Тип оформленного кредита – потребительский, карта, автокредит, ипотека;

- Основные условия договора займа – размер платежа, периодичность его внесения, даты начала и окончания действия соглашения;

- Качество выполнения кредитных обязательств – количество возвращённых, действующих и просроченных займов, а также переданных службам взыскания;

- Баланс, то есть сведения о размере долга на данный момент.

С этой целью большей наглядности используется выделение цветом:

- зелёным в отчёте выделяются займы, которые были погашены без нарушений;

- жёлтым – кредиты с небольшими просрочками;

- красным – займы, по которым были серьёзно нарушены сроки внесения платежей;

- чёрным – невозвращённые кредиты, а также взыскания.

Заёмщики должна понимать, что с 2015 года в досье о кредитной истории включается также информация о других задолженностях, в том числе по алиментам, коммунальным услугам, штрафам.

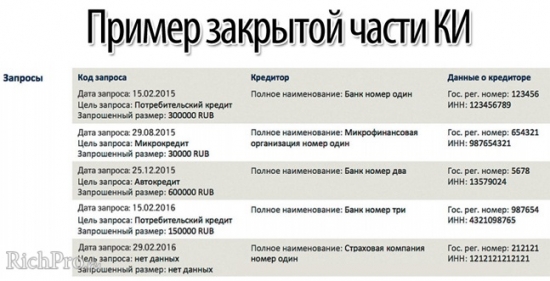

Раздел 3. Закрытая часть

В этом разделе содержится конфиденциальная информация. Здесь представлены сведения о том, каким образом формировалась представленная кредитная история. Иными словами, кто передавал данные в БКИ, а также кто запрашивал сведения.

Дополнительная (закрытая) часть отчёта КИ

С 2014 года любые компании вправе получать сведения из кредитной репутации (из титульного и основного раздела). Однако для этого требуется письменное разрешение заёмщика. Краткое описание разделов отчёта о кредитной истории представлено в таблице ниже.

Таблица: «Разделы отчёта о кредитной истории и содержащаяся в них информация»

| Раздел кредитной истории | Содержащаяся информация |

| 1) Титульный раздел | Основные сведения о заёмщике

Краткая информация об оформленных кредитах Сколько запросов кредитной истории было |

| 2) Основной раздел | Подробная расшифровка финансовых операций – информация об оформленных кредитах и порядке их обслуживания

Здесь содержатся сведения не только о займах, но и о долгах по алиментам, штрафам, коммунальным услугам |

| 3) Закрытый раздел | Содержит конфиденциальную информацию о том, кто передавал в бюро сведения, а также, кто их запрашивал |

2. Для чего нужно знать свою кредитную историю?

К оглавлению↑

Гражданам полезно знать собственную кредитную историю. При этом периодически изучать отчёт стоит даже тем, кто никогда не оформлял займов. Это поможет исключить целый ряд неприятностей.

Причины, по которым следует периодически запрашивать информацию из кредитной истории, могут быть разные:

- Исключение фактов мошенничества. Нередко займы оформляются по подложным документам. В итоге владелец паспорта может и не знать о том, что стал заёмщиком. Чаще всего такая ситуация возникает в сфере микрозаймов. Зачастую МФО оформляют микрозаймы по копии или по фотографии паспорта. Поэтому важно следить, чтобы они не попадали в руки сомнительных личностей. Также нелишним будет проверить сведения из БКИ тем, кто когда-либо терял паспорт.

- Исправление некорректной информации. Ошибки присутствуют во всех сферах деятельности, в том числе и в банковской. Чаще всего в этой области неточности связаны с человеческим фактором, а также с программными сбоями. В результате ошибки могут исказить отчёт о кредитной истории, и репутация заёмщика может быть испорчена без его участия.

- Оценка вероятности положительного решения по заявкам на кредит. Если планируется оформить новый займ, скорее всего, банк при проведении оценки потенциального клиента запросит в БКИ его кредитную историю. Опираясь на репутацию заёмщика, кредитор делает вывод о его добросовестности. Если кредитная репутация окажется испорченной, по заявке на оформление займа может быть существенно уменьшена сумма, либо и вовсе принято отрицательное решение. О том, как и где взять кредит с плохой кредитной историей без отказа, читайте в одной из наших статей.

- Проверка отсутствия запрета на выезд за границу. Нередко заёмщики сталкиваются с тем, что их не выпускают из страны по причине невыполненных долговых обязательств. Чтобы не оказаться в неприятной ситуации, стоит заранее сделать проверку. Запрет на выезд действует в случае наличия долга, превышающего 30 000 рублей. Чтобы всё-таки уехать, платёж стоит внести заранее – примерно за 3 недели до даты поездки. Специалисты рекомендуют после погашения обратиться к приставам, чтобы они отменили запрет на выезд. Если не принять таких мер, документ может не успеть дойти до пограничников.

- Исключение возможности взаимодействия с коллекторскими службами. Для возврата собственных средств банки предпринимают различные меры в отношении должников. Нередко с такими клиентами работают служба безопасности, а также коллекторские агентства. Несмотря на то, что их действия строго регламентированы законом, взаимодействие с ними может оказаться крайне неприятным.

Таким образом, здесь приведено немало причин, по которым гражданам необходимо регулярно проверять информацию, которая содержится в их собственной кредитной истории.

Основные способы как можно проверить свою кредитную историю (бесплатно и за деньги)

3. Как узнать свою кредитную историю — 4 проверенных способа посмотреть КИ 🔎

К оглавлению↑

Существует немало способов запросить отчёт о собственной кредитной истории. Принимая решение, какой из них использовать, важно понимать, что сведения о заёмщике зачастую хранятся сразу в нескольких бюро и могут существенно отличаться в разных БКИ.

Именно поэтому специалисты рекомендуют сначала выяснить, где именно хранятся сведения о вас. Для этого предусмотрена возможность обратиться в Центральный каталог БКИ. Запрос сюда можно оформить, используя официальный сайт ЦБ РФ.

Однако помимо личных данных здесь понадобится указать код кредитной истории. Если заёмщику он неизвестен, стоит обратиться в финансовую организацию, где был выдан кредит.

Выделяют 4 основных способа получить и посмотреть сведения о собственной кредитной истории. Ниже подробно описан каждый из них.

Способ 1. Обращение напрямую в БКИ ✔

Несмотря на то, что в нашей стране сегодня действует более 20 бюро кредитных историй, свыше 90% всей информации о заёмщиках сосредоточено в 4-ёх из них.

Крупнейшими БКИ являются:

- Национальное бюро кредитных историй (НБКИ);

- Эквифакс Кредит Сервисиз;

- Кредитное бюро Русский Стандарт;

- Объединённое кредитное бюро.

Когда заёмщику известно, в каких именно БКИ хранятся сведения о нём, лучше сразу обратиться в эти бюро. Существует несколько способов сделать это:

- посещение отделения бюро;

- направление письменного запроса, например, в форме телеграммы;

- через интернет, если конкретное бюро предоставляет такую возможность.

БКИ собирает, сохраняет и обрабатывает сведения о гражданах, которые оформляли займы. Кроме того, бюро формирует и предоставляет по запросу финансовых компаний, а также физлиц отчёты о кредитной истории.

БКИ оказывает гражданам различные услуги:

- Предоставление отчёта о кредитной истории заёмщика. Статистические данные подтверждают, что такая услуга пользуется наибольшей популярностью. За ней в БКИ обращаются физические лица, желающие уточнить кредитную историю, а также юридические лица, которым необходимо проверить надёжность потенциального клиента.

- Формирование справки, содержащей подробную информацию о БКИ, хранящих сведения о заёмщике. Такой документ может понадобиться в тех ситуациях, когда выяснилось, что информация о физическом лице содержится в нескольких бюро. Важно понимать, что сведения могут существенно различаться – в одних БКИ информация может быть отрицательной, в других – положительной.

- Исправление неточностей и ошибок в кредитной истории– это ещё одна из функций БКИ. Через бюро кредитных историй можно оспорить информацию в отчёте.

- Возможность получить или изменить код кредитной истории. Подавая такой запрос, заёмщик должен представить документ, удостоверяющий личность.

Один раз в 12 месяцев отчёт о кредитной информации в бюро предоставляется бесплатно.

Способ 2. Обращение в отделение банка, который является агентом БКИ ✔

Запросить отчёт о репутации заёмщика можно посредством обращения в финансовую организацию, которая является агентом БКИ.

Такие услуги предоставляют крупнейшие банки, в том числе Ренессанс Кредит, ВТБ Банк Москвы, Почта Банк, Бинбанк, а также некоторые региональные финансовые компании. О возможности получения подобной услуги лучше всего уточнять непосредственно в отделении кредитной организации.

Чтобы оформить отчёт таким способом, следует направиться в банк-агент БКИ и написать соответствующее заявление. Как правило, это занимает не более 15 минут.

Следует иметь в виду, что в отличие от БКИ банки за предоставление отчёта о кредитной истории взимают плату. В большинстве случаев она находится в диапазоне от 800 до 1 300 рублей.

Большим плюсом (+) рассматриваемого способа является отсутствие необходимости обращаться к нотариусу для заверки документа.

Способ 3. Через интернет-банк ✔

Сегодня любой клиент крупного банка без труда может проверить собственную кредитную репутацию онлайн. В большинстве случаев для направления запроса достаточно авторизоваться в личном кабинете и выбрать услугу «Запрос кредитной истории».

Отчёт в этом случае предоставляется с взиманием комиссии, которая обычно списывается непосредственно с банковской карты. Следует понимать: банки сотрудничают с конкретными БКИ, из которых и будет предоставлен отчёт.

Способ 4. Использование сервисов оценки кредитной истории ✔

В последнее время возросла популярность сервисов, позволяющих заёмщикам оценить кредитную историю. Они предоставляют всего за несколько минут мини-выписку. Она содержит рейтинг заёмщика, а также основные сведения – количество займов и наличие просроченной задолженности.

Несмотря на краткость получаемого отчёта, услуга пользуется популярностью. Объясняется это высокой↑ скоростью получения сведений, а также низкой↓ стоимостью, которая будет составлять всего около 300 рублей.

Наибольшей популярностью пользуются следующие сервисы:

- Мой рейтинг;

- MoneyMan;

- ЗБКИ.

Представленные способы позволяют получить отчёт о кредитной истории. Выбор между ними зависит в первую очередь от желания заёмщика.

Как посмотреть кредитную историю в Интернете бесплатно (в режиме онлайн) по фамилии за 2 простых шага — инструкция для новичков

4. Как проверить свою кредитную историю бесплатно через Интернет (онлайн) по фамилии и паспорту — пошаговая инструкция 📝

К оглавлению↑

Получить отчёт о собственной кредитной репутации гражданин может различными способами. В силу активного развития Интернета в последнее время особой популярностью пользуются варианты, которые предоставляют возможность сделать это в режиме онлайн.

Чтобы получить информацию о кредитной репутации через интернет, потребуется немного времени. Однако чтобы процесс действительно был быстрым и правильным, следует предварительно изучить представленную ниже пошаговую инструкцию.

Шаг 1. Узнаем, в каком БКИ хранится кредитная история

Чтобы получить отчёт о собственной кредитной репутации, придётся в первую очередь выяснить, где имеются данные о вас. Важно понимать: чтобы получить информацию, необходим код субъекта кредитной истории. Его выдают банки в процессе оформления договора займа.

Если кода по какой-то причине нет или он забыт, придётся сначала посетить ближайшее отделение любого банка. Здесь при предъявлении паспорта можно оформить запрос с целью получения нового кода.

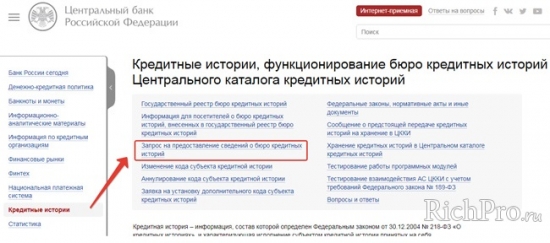

Далее потребуется выполнить следующую последовательность действий:

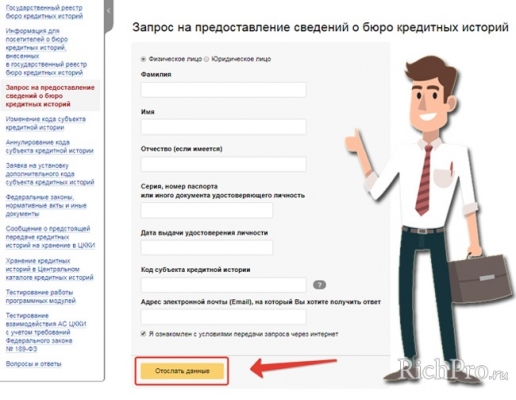

1) Открыть официальный интернет-портал Центрального банка РФ (www.cbr.ru/ckki/). Здесь необходимо найти пункт «Центральный каталог кредитных историй». После выбора этого раздела, следует перейти по ссылке «Запрос на предоставление данных о бюро кредитных историй».

Действие №1. Переходим по ссылке «Запрос на предоставление сведений о БКИ»

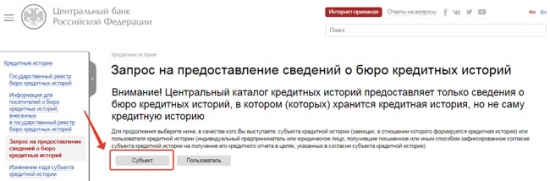

2) Нажав на пункт «Субъект», заёмщик должен заполнить появившуюся анкету. Для этого потребуется ввести фамилию, имя и отчество, а также данные документа, который удостоверяет личность, как правило, паспорта.

Кроме того, потребуется указать код субъекта кредитной истории, а также электронную почту.

Действие №2. Нажимаем на кнопку «Субъект»

3) Когда необходимые сведения в форму будут внесены, останется в поле о согласии с передачей заявки поставить галочку ✔. После этого необходимо нажать кнопку «Отослать данные».

Действие №3. Отсылаем свои данные для получения сведений о БКИ, в котором (-ых) хранится досье заёмщика

Отчёт о месте хранения данных заявителя направляется в виде электронного письма.

Шаг 2. Получаем кредитную историю

Когда перечень БКИ будет получен, можно приступить непосредственно к запросу данных из них. Для этого необходимо придерживаться следующей последовательности:

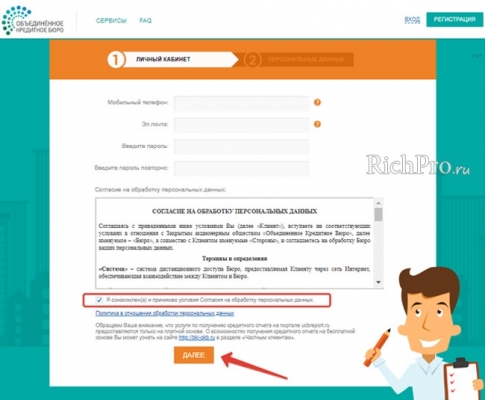

- Перейти на официальный сайт БКИ и зарегистрироваться на нём. Чтобы сделать это, придётся внести запрашиваемые данные в предложенную форму. Важно учитывать, что поиск информации о заявителе осуществляется по данным паспорта. Поэтому все сведения важно указывать максимально внимательно. Если при заполнении формы допустить ошибку, информация о кредитной истории не будет найдена.

- Дать своё согласие на обработку персональных данных, поставив галочку в соответствующем поле. Это является важным условием предоставления отчёта из БКИ. Если не сделать этого в процессе формирования запроса, бюро откажет в предоставлении информации.

Согласие на обработку персональных данных и получение кредитной истории в ОКБ (Объединенное кредитное бюро)

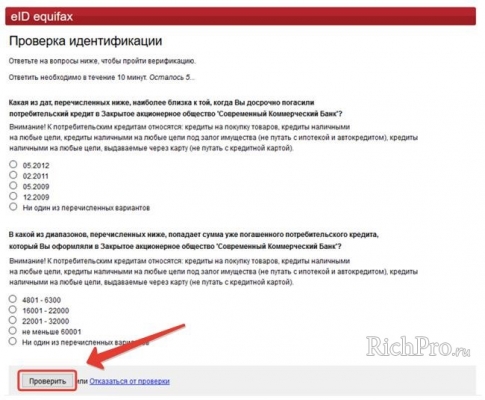

Прежде чем БКИ предоставит заявителю отчёт о КИ, ему придётся пройти процедуру идентификации.

Предусмотрены следующие способы идентификации:

- посетить офис БКИ с паспортом;

- пройти проверку на интернет-портале;

- отправить через почту России заказное письмо с запросом, который заверен нотариусом;

- пригласить домой курьера;

- в банках-партнёрах;

- в офисах системы «Контакт».

Удаленная онлайн-идентификация через бюро Equifax

Когда отчёт КИ готов, он доставляется заявителю различными способами:

- заказным письмом на адрес проживания;

- курьером;

- через офис системы Контакт;

- в электронном виде;

- путём личного посещения отделения БКИ.

Если данные заёмщика хранятся сразу в нескольких бюро, специалисты рекомендуют ради экономии времени обращаться с целью получения отчёта к их партнёрам. Это может быть любой банк, Агентство кредитных историй, Сервис Banki.ru.

Важно запомнить: запросить отчёт о собственной кредитной репутации без оплаты комиссии возможно лишь 1 раз на протяжении 12 месяцев. Если есть желание делать запросы чаще, за каждый из них придётся платить. Обычно комиссия составляет от 300 до 1 000 рублей.

Кроме того, существуют БКИ, которые позволяют оформить подписку на обновления собственной кредитной репутации. В этом случае после каждого изменения в отчёте клиент получает соответствующее уведомление. Это позволяет оперативно отслеживать изменения в кредитной истории и поможет избежать мошеннических действий.

Услугу подписки на обновления в КИ предоставляют:

- НБКИ;

- Equifax;

- Mycreditinfo.

5. Можно ли осуществить проверку кредитной истории по всем базам самостоятельно 📔?

К оглавлению↑

Заёмщики должны понимать, что единой базы по кредитным историям не разработано. Сведения хранятся в бюро кредитных историй, которых на территории нашей страны действует более 2-х десятков.

Однако все БКИ зарегистрированы в Центральном каталоге кредитных историй. Сюда могут обращаться заёмщики, чтобы выяснить, где именно находится информация о них.

Чтобы сформировать запрос в Центральный каталог кредитных историй (ЦККИ), необходимо зайти на сайт Центробанка РФ. Здесь необходимо заполнить форму с обязательным указанием кода субъекта кредитной истории.

Если код неизвестен или утрачен, сначала придётся восстановить его. С этой целью необходимо обращаться в банк, выдававший ссуду или в БКИ.

После того, как форма будет заполнена, запрос можно отправить в ЦККИ. Когда отчёт будет сформирован, его направят заёмщику письмом на электронный адрес, который указан в заявке.

Центральный каталог кредитных историй не является единой информационной базой. Поэтому здесь не осуществляется хранение информации о займах и об их обслуживании. Заёмщики в этой организации могут получить сведения исключительно о том, в каких БКИ имеется информация о них.

Где заказать и как получить кредитную историю быстро и недорого

6. Где ещё можно заказать и получить кредитную историю из БКИ — обзор вариантов 📋

К оглавлению↑

Существует достаточно много способов получить отчёт о собственной кредитной истории. Часть из них уже были рассмотрены в представленной публикации ранее.

Ниже описаны ещё 2 популярных способа, как можно узнать свою кредитную историю.

Вариант 1. Заказать кредитную историю в салоне связи «Евросеть»

Не так давно в салонах связи «Евросеть» появилась услуга, которая позволяет заказать отчёт о собственной кредитной истории. С этой целью необходимо посетить отделение компании.

Как заказать кредитную историю в Евросети

Обратившись к оператору, следует предъявить паспорт. После этого будет оформлен запрос на предоставление отчёта из кредитной репутации. Важно понимать, что услуга оказывается платно. Комиссия за неё составляет около 1 000 рублей.

Здесь также может быть предоставлена услуга, которая называется «Идеальный заёмщик». Заплатив порядка 500 рублей, можно получить инструкцию, которая поможет исправить испорченную репутацию. Она разрабатывается с использованием скоринг-оценки репутации заёмщика, а также срока, за который он желает исправить ситуацию.

На нашем сайте также есть статья о том, как исправить кредитную историю самостоятельно.

Вариант 2. Получить кредитную историю через сервис Агентства кредитной информации (АКРИН) из НБКИ

Отчёт можно заказать, используя специализированный сервис АКРИН. Агентство выступает крупнейшим официальным представителем Национального бюро кредитных историй.

В АКРИН заёмщик может воспользоваться следующими услугами:

- заказать справку из Центрального каталога кредитных историй;

- получить выписку, а также кредитный отчёт из Национального бюро кредитных историй;

- запросить сведения из БКИ «Русский стандарт»;

- оспорить данные, содержащиеся в отчёте о кредитной репутации из Национального бюро;

- сформировать новый код кредитной истории;

- получить сведения о скоринг-оценке заёмщика;

- подключить услугу информирования через смс о внесении изменений в кредитную истории;

- проверить сведения об обременении автомобиля.

Как получить кредитную историю онлайн от партнера НБКИ – АКРИН

Заёмщик может получить информацию о кредитной истории в режиме онлайн. Для этого необходимо зарегистрировать личный кабинет и пройти процедуру идентификации. Если потребуется консультация сотрудника АКРИН, получить её можно как по телефону, так и посредством электронной почты.

Специалисты считают, что рассматриваемый сервис прекрасно подходит тем, кто желает регулярно проверять собственную кредитную историю. Стоимость предоставляемых услуг здесь относительно невысока. При этом оплату можно проводить не только с использованием банковской карты, но и через популярные электронные кошельки – Яндекс.Деньги и WebMoney.

7. Ответы на часто задаваемые вопросы (FAQ)

К оглавлению↑

Многие заёмщики пытаются узнать как можно больше о понятии кредитной истории. Именно поэтому по рассматриваемой теме возникает немало вопросов. Ответы на самые популярные из них представлены ниже.

Вопрос 1. Как посмотреть кредитную историю в Интернете (онлайн) бесплатно через Госуслуги без регистрации?

В последнее время возрастает популярность госпортала «Госуслуги». С его помощью можно получить популярные услуги.

Однако несмотря на то, что сервис собирает большое количество сведений о пользователе, с кредитными организациями он никоим образом не связан. Поэтому здесь невозможно заказать и проверить свой отчёт о кредитной истории ни платно, ни бесплатно.

Вопрос 2. Реально ли узнать (проверить) кредитную историю только по фамилии?

Многие хотят знать, реально ли узнать кредитную историю по одной только фамилии. Однако такой возможности в нашей стране нет. Связано это в первую очередь с конфиденциальностью информации.

В целях безопасности сведений получить данные кредитной истории могут только определённые категории физических лиц и организаций.

Более того, в России проживает огромное количество однофамильцев, у которых совпадают имя и отчество, а порой даже и даты рождения. В такой ситуации идентифицировать конкретного заёмщика возможно только при условии предоставления паспортных данных.

Вопрос 3. Сколько раз можно запросить кредитную историю бесплатно в БКИ?

Для получения отчёта из кредитной истории заёмщику следует обратиться в БКИ с документом, удостоверяющим личность. 1 раз в год такую услугу можно получить абсолютно бесплатно.

Если по каким-либо причинам заёмщик желает уточнить информацию повторно в течение года, ему придётся заплатить комиссию. Стоимость услуги обычно составляет несколько сотен рублей.

Зачастую сотрудники БКИ не сообщают заёмщикам о возможности получить сведения из кредитной истории бесплатно и взимают за эту услугу комиссию. Между тем такое право законодательно закреплено в статье 8 ФЗ-218 «О кредитных историях». Поэтому можно смело требовать от БКИ бесплатного отчёта.

8. Заключение + видео по теме

К оглавлению↑

Для поддержания собственной репутации любой гражданин, оформлявший когда-либо займ, должен знать, как проверить сведения о собственной кредитной истории. Полезно обладать такой информацией и тем, кто никогда не оформлял кредитных договоров. Это поможет исключить факты мошенничества.

Не стоит также забывать и о том, что 1 раз в год получить отчёт о кредитной истории можно совершенно бесплатно. Таким правом следует пользоваться абсолютно всем, чтобы своевременно отслеживать изменение своих данных.

Советуем также просмотреть видеоролик о том, как можно узнать свою кредитную историю бесплатно (1 раз в год) через Интернет:

На этом у нас всё.

Если у вас остались вопросы, замечания либо дополнения по данной теме, то пишите их в комментариях ниже. Будем также очень благодарны, если вы поделитесь статьей со своими друзьями в соц сетях.

До новых встреч на страницах нашего онлайн-журнала «RichPro.ru»!